半导体市场一路飙升至 13077 亿美元的背后

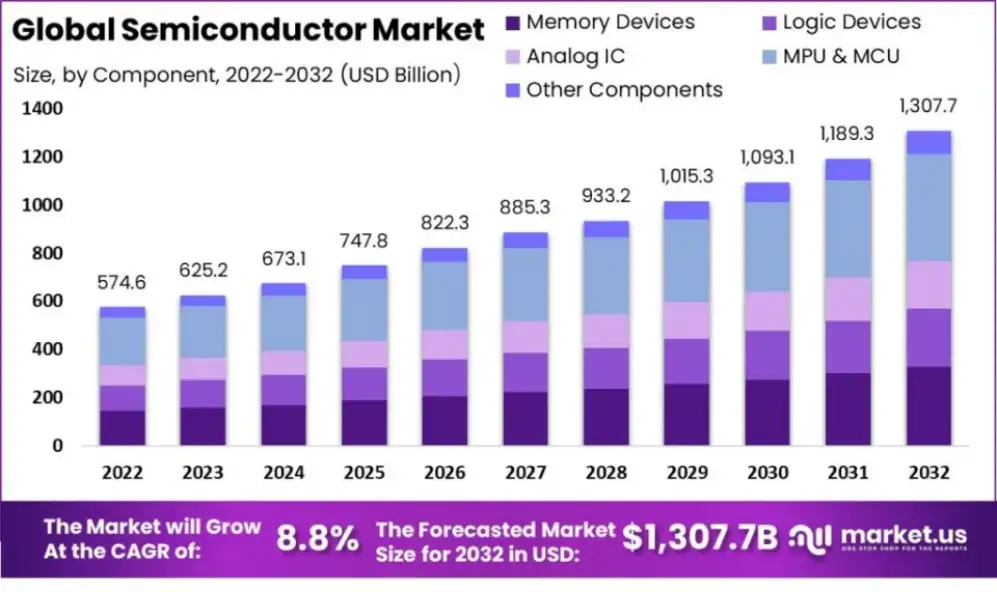

v最近,Market.us对未来 10 年的半导体行业进行了展望,总体来看是相当的积极乐观,认为全球半导体市场规模有望实现大幅增长,回暖的 2024 年只是个「开胃菜」,这一年的市场总规模将达到 6731 亿美元。预计从 2023 到 2032 年,全球销售额将以 8.8% 的复合年增长率增长,到 2032 年,预计全球半导体市场规模将达到 13077 亿美元。

本文引用地址://m.amcfsurvey.com/article/202401/455240.htm

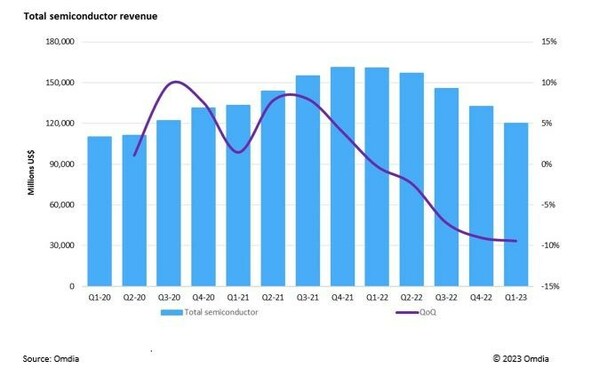

Market.us的这份报告比较宏观,主要说明今后这些年全球半导体业的总体发展态势。实际上,半导体产业发展是有周期的,不太可能在 10 年内一直处于线性增长状态,周期内会有起伏,关于这些周期性的变化情况,这张图没有体现。

在经过低迷的 2022 和 2023 年后,人们都希望半导体行业能在 2024 年恢复往日辉煌,并持久发展下去。希望是需要实实在在的应用需求和技术支撑的,那么,如何才能发展到 2032 年 13077 亿美元的市场水平呢?总体来看,需要应用带动、芯片元器件供给、技术创新,以及全球各区域市场发展这四大元素的合力驱动。

先尝「开胃菜」

首先来看一下宏观市场行情。

1 月 9 日,美国半导体行业协会(SIA)发布了一份统计数据,2023 年 11 月,全球半导体行业销售额总计 480 亿美元,与 2022 年 11 月的 456 亿美元相比增长 5.3%,比 2023 年 10 月的 466 亿美元增长 2.9%。值得注意的是,这份 2023 年 11 月的数据,是自 2022 年 8 月以来首次实现同比正增长,这在很大程度上预示着 2024 年的半导体业将进入上升路径。

据 WSTS 统计,全球半导体业在 2023 年第四季度同比增长 6%,这将为 2024 年每个季度的两位数同比增长奠定基础。

到 2024 年,预计半导体市场的两个关键驱动因素(手机和 PC)将复苏,IDC 预测,智能手机出货量在 2023 年下降 5% 后,2024 年将增长 4%,PC 在 2023 年大幅下降 14% 后,2024 年的出货量将增长 4%。

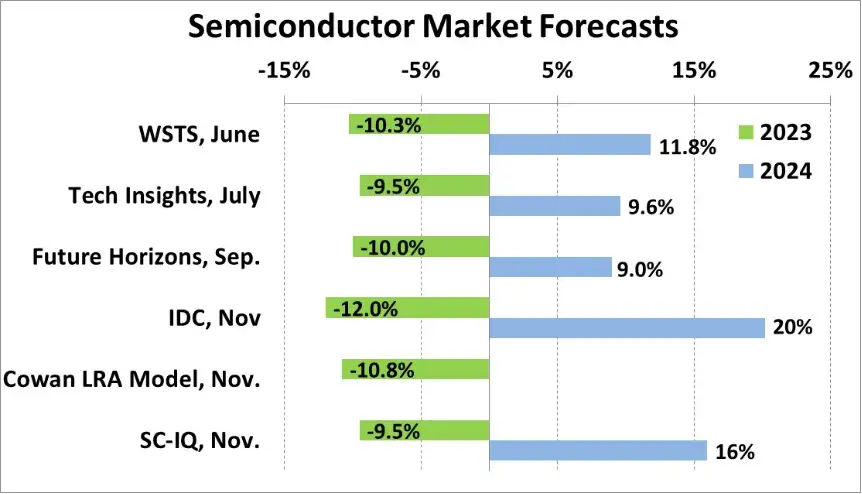

下图所示为各大机构对 2024 年全球半导体业的增长预测,普遍乐观。

应用带动

必须有足够多和新的应用,才能带动全球半导体业持续增长,主要体现在以下这些领域。

首先,还是智能手机、PC 和平板电脑这些传统消费类电子产品,它们虽然是红海,增量有限,但存量巨大,肯定还是芯片元器件消费的大头儿。另外,智能家居和可穿戴设备具有很大增量空间,目前依然是蓝海,如果能在这两个领域实现激增,则将对整个半导体业起到很大的推动作用。

其次,市场对高性能计算(HPC)的需求快速增加,特别是火热的人工智能(AI)市场,对各种高性能处理器和存储器提出更多、更高的要求。边缘计算也越来越重要,因为海量数据对能够在网络边缘进行本地处理和分析的需求不断增长。边缘设备需要具有低功耗和 AI 功能的高性能芯片,很多公司都在开发边缘计算专用芯片,以满足这种去中心化的计算需求。

汽车电子也是蓝海,汽车行业越来越依赖于半导体技术来推动电动汽车、ADAS 和智能座舱技术和应用的进步。在对高性能计算、通信和传感器的需求推动下,汽车应用对半导体技术和产品的需求将快速增长。

未来,物联网将无处不在,相关设备的激增和 5G 技术的发展将催生对更先进、更节能的半导体产品的需求,以支持增强的连接性和功能性。这里,对传感器的需求不断增长,MEMS 和其它传感器芯片在消费设备、生物医学应用、无人机、机器人等领域的需求量会越来越大。由于对远程工作的需求不断增加,未来,电信行业在半导体市场将占有相当大的份额(37.0% 左右)。

芯片元器件供给

应用数量的增长和种类的增多,必将增加对各种芯片元器件的需求。特别是在边缘侧,以后的数据量会越来越多,到时候,恐怕难以用海量来形容了,这种情况下,大量的边缘侧设备和系统,对 CPU、GPU、AI 专用处理器,以及各种存储器的需求肯定会大增。

汽车是另一大增长领域,就像当年手机由功能机向智能手机进化一样,对各种逻辑、存储、模拟和射频等芯片元器件的数量和性能提出更高要求,才有了近 15 年手机市场规模的大涨。同样的发展路径大概率会发生在汽车身上。

再有就是物联网,实际上,这是一个很宽泛的概念,涉及的应用和芯片元器件太多了,也很杂,增长空间巨大,对相应的低功耗元器件的需求量是很大的。

根据http://Market.us的统计和预测,芯片元器件市场的主要增长点是存储器、逻辑器件、模拟芯片,以及 MPU 和 MCU。其中,MPU 和 MCU 所占比例最大,约为 34%,因为它们广泛用于各种消费类、商业和工业系统和设备。

技术驱动

应用需求的增长,芯片元器件的推陈出新,需要创新技术的支持和保障。

未来 10 年,有很多创新技术、以及当下已有技术的演进值得关注,下面举一些典型例子。

Chiplet(小芯片):小芯片允许在单个封装中使用具有不同工艺节点的多个 Die,这种设计可以加快原型制作,实现快速上市。小芯片技术非常适合具有不同复杂度的处理器和设备,例如,AMD 的 Radeon RX 7900 XTX 和 Radeon RX 7900 XT 显卡,采用了结合 5nm 和 6nm 工艺节点的小芯片设计,每瓦性能比上一代产品高出 54%。

RISC-V:越来越多的 IC 设计公司正在转向开放标准指令集架构 RISC-V。RISC-V 的主要优势是节能和开源,其模块化设计可实现高效的资源利用,具有成本效益。2023 年,包括 Robert Bosch、Infineon、Nordic Semiconductor、NXP 和 Qualcomm 在内的一批芯片大厂合资成立了一家公司,目的是加快基于 RISC-V 的创新产品的开发和商业化。

增强 5G 蜂窝网络和卫星连接:5G Reduced Capability(RedCap)在 3GPP 第 17 版中引入,它在吞吐量、电池寿命、复杂性和设备密度之间实现了平衡。作为上一代技术,LTE Cat-4 网络寿命相对较短,而下一代技术 5G RedCap 的寿命更长。此外,结合卫星和蜂窝技术的先进连接解决方案开始出现,它可以大幅降低地面网络的局限性,扩大物联网设备的覆盖范围。

AI 芯片集成度不断提高:企业对实时数据分析和数据隐私的需求正在快速增长,这种需求推动了具有高性能芯片组的新型边缘设备的开发,使 AI 应用程序能够在本地运行,无需将数据发送到云端。本地化的 AI 处理可减少延迟,实现快速决策,并保护数据。

芯片和云安全的进步:随着网络连接设备数量不断增加,网络攻击和未经授权访问的风险也在增加。芯片厂商正在积极地将安全功能整合到产品中,并遵守行业特定的法规和标准,获得认证的产品必须从设计的早期阶段就遵守特定的产品开发要求。

节能技术:随着处理器的集成度、性能和通信带宽的提高,对能效的要求也在不断提高,超低功耗 SoC 正在兴起,相关芯片企业正在利用创新的节能方法来延长续航时间。

下面谈一下制程工艺,一切芯片技术都要通过制造技术实现,因此,未来的制程工艺发展情况也是一大看点。

据 IC Insights 统计和预测,随着芯片特征尺寸微缩速度放缓,芯片设计人员也发现越来越难以证明较高的成本能得到合理的回报。因此,先进与成熟制程之间的利弊愈加明确,不同公司所采用的制程也愈加有针对性。这就使得各种制程都有展现各自优势的空间。

如上图所示,在 2019 年,10nm 以下先进制程的市占率仅为 4.4%,而到 2024 年,其比例将增长到 30%。在该时间段内,10nm -20nm 制程的市占率从 38.8% 下降到 26.2%;20nm-40nm 制程的市占率将从 13.4% 下降到 6.7%;不过,从该统计和预测来看,40nm 以上成熟制程的比例在这些年没有出现明显变化。

10nm 以下的先进制程呈现出快速增长的态势,如图所示,2020 年市占率为 10%,2022 年超过了 20%,并在 2024 年增加至全球产能的 30%,主要驱动力是 5nm、4nm 和 3nm。

10nm -20nm 制程市场占比本来是最大的,如图所示,2019 年接近 40%,但随着 10nm 以下先进制程的崛起,10nm -20nm 的市占率正在逐渐被蚕食。该范围内的主力制程是 16nm(主要由台积电提供),14nm(主要由三星和英特尔提供),以及 12nm(主要由台积电提供)。

从图中可以看出,20nm-40nm 制程的市占率一直都比较低,且随着时间的推移,将从 13.4%,下降到 6.7%。

40nm 以上的成熟制程,无论是 180nm 以下,还是 180nm 以上的,市占率都很稳定。这也正是诸多晶圆代工厂长期专注于成熟工艺,而不向先进制程投入过多资本和精力的底气所在。

区域市场发展

过去几十年,在电子半导体市场,美国引领创新和设计业,亚洲,特别是东亚地区主打制造,而欧洲则固守传统技术和制造,介于美国和亚洲之间。

2023 年,亚太地区(特别是韩国、中国大陆和中国台湾)在全球芯片制造市场占据主导地位,份额超过 51.5%。该地区主要受益于强劲的电子产品生产、熟练的劳动力以及对研发和晶圆厂建设的大量投资。

在芯片设计和创新方面,美国是尖端研究机构和企业的所在地。欧洲更专注于汽车和工业领域芯片元器件的开发,强调质量和精度。

拉丁美洲是新兴地区,消费类电子和汽车行业的增长正在推动该地区半导体产品需求的增长。中东和非洲也在稳步发展。

从近几年的发展情况来看,全球各个地区都在追求综合实力的提升,无论是设计,还是制造,都在强调创新和前沿技术和工艺。全球大市场「分工发展」的传统局面正在被打破。为了补短板,实现综合实力的提升,各个区域市场都在加大投入力度,尤以中国大陆、美国和欧洲最为凸出。

2014 年,中国大陆启动了集成电路产业投资「大基金」,起初阶段,在芯片制造上投入了 500 亿美元,之后将投入资金总量增加至 1000 亿~1500 美元,用于追赶全球技术领导者。

美国则于 2022 年推出了 CHIPS 和科学法案,提供约 520 亿美元的政府补贴,该立法还包括 另外 240 亿美元的芯片生产税收抵免,以支持本地先进芯片制造。

2023 年,欧盟推出了欧洲芯片法案,预计投入 490 亿美元,用于发展本地半导体研发和生产,目标是将欧洲芯片制造在全球的份额从 10% 升至 20%。总投资中,约 375 亿美元将分配给大型晶圆厂,其余部分将用于芯片设计平台和其它基础设施建设。

有了政府补贴和政策支持,全球各大芯片厂商开始在欧美亚三大洲积极扩产。

在美国,英特尔打算砸 1000 亿美元,在俄亥俄州和亚利桑那州打造世界上数一数二的芯片制造园区。当然,这 1000 亿美元没有全部用在美国,还包括在欧洲工厂的投资;台积电正在亚利桑那州建设 4nm 制程晶圆厂,预计投入 400 亿美元;美光计划在未来 20 年内投资 1000 亿美元建设晶圆厂,重点在纽约州、犹他州和爱达荷州建厂;WolfSpeed 要在北卡建设一座价值数十亿美元的 SiC(碳化硅)晶圆厂;GlobalFoundries 要在纽约建第二座晶圆厂;三星电子投入 170 亿美元在德州新建晶圆厂,用来生产 4nm 制程芯片。

在欧洲,英飞凌开始在德国德累斯顿(Dresden)兴建一座总价 50 亿欧元的晶圆厂,计划在 2026 年投产;台积电也要在德累斯顿新建晶圆厂,正在等待德国政府的补贴;英特尔决定在德国新建晶圆厂,德国政府承诺补助 100 亿欧元,这是英特尔在欧洲地区 880 亿美元投资计划的一部分,英特尔还在和意大利洽谈新建先进封测厂;意法半导体(STMicroelectronics)要建设一座价值 7.3 亿欧元的碳化硅晶圆厂,计划于 2026 年竣工,意法半导体还与 GlobalFoundries 合作在法国新建晶圆厂。

在亚洲,台积电计划在日本建两座晶圆厂,台积电还将扩充南京 28nm 制程产能,同时,加紧在中国台湾地区建设 3nm 和 2nm 制程产线;三星电子计划投资 2300 亿美元,最晚到 2042 年在韩国建立全球最大的芯片制造基地;印度 Vedanta 集团计划投资 195 亿美元,在当地建设晶圆厂和显示面板厂。

结语

以 2023 年为终点,上一个半导体周期已经过去,2024 年将迎来新一轮周期,行业增长随之而来,但具体增长过程还有待观察。

总体来看,未来几年的全球半导体产业将迎来新的发展时段,在更多、更新应用的带动下,各种芯片元器件在数量和质量上都会有新的表现,而各种设计技术、制造工艺,以及创新行业标准等将保证各种半导体产品持续发展和创新。同时,在全球各个国家和地区的政策和补贴资金的支持下,众多厂商将新建几十个大型半导体工厂,以保障市场对产能的需求。

当然,发展不可能一帆风顺,在半导体产业固有周期,以及一些盲目的产能建设作用下,全球半导体业还会在发展中遇到各种困难。

评论