首次!A股半导体上市公司前三季度营收逆势突破3000亿元 研发强度创历史新高

随着近两年“缺芯涨价”议题熄火,消费电子需求回落,行业景气度回调,A股半导体上市公司业绩增速暂时告别“高歌猛进”状态。

据统计,今年前三季度行业上市公司(不含中芯国际)营业收入突破3000亿元,净利润与去年同期基本持平,但存货周转效率整体也出现滑坡。

另一方面,半导体各个板块盈利分化,设备等少数板块则保持相对高速增长,在手订单充沛,而且行业上市公司研发投入整体强度并未削减,反而创下历史新高,为后续增长蓄积力量。

半数公司盈利增长

统计显示,今年前三季度,A股118家已披露业绩的(申万)半导体上市公司合计实现营业收入突破3000亿元大关,净利润371.53亿元,与上年同期(不含中芯国际)约372亿元净利润基本持平;另外,略超过半数公司净利润同比增长,大幅少于去年同期盈利增长的上市公司数量。

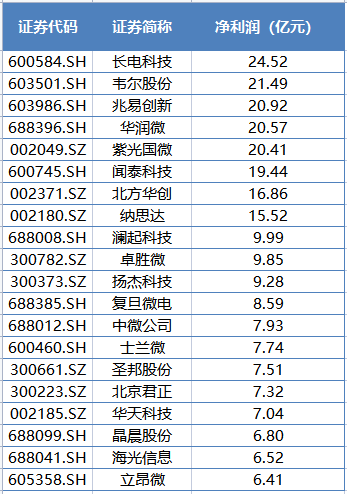

从盈利规模来看,长电科技以24.52亿元净利润目前问鼎,其次是韦尔股份和兆易创新、华润微、紫光国微等均实现20亿元以上盈利规模。

(今年前三季度净利润规模前20的半导体公司)

盈利增速来看,安路科技-U今年前三季度净利润同比增长幅度最高,达到近30倍(去年同期净利润亏损)。公司此前介绍,随着公司FPGA芯片产品不断丰富且竞争力持续提升,市场影响力不断增强,营业收入同比大幅增长,毛利率稳步提高,盈利能力显著改善。

另外,行业细分龙头增长势头不减。国产CPU龙头海光信息和拓荆科技-U分别实现约4倍和3倍增速, IP授权服务商龙头芯原股份-U等20余家上市公司盈利至少翻倍。

相比,今年前三季度寒武纪-U归母净利润亏损最高,达到9.45亿元,公司指出系研发投入加大、信用减值损失及资产减值损增加所致;博通集成净利润降幅最大,达到3.45倍,其次敏芯股份、天岳先进、晶丰明源等公司净利润同比降幅超1倍。

在手订单充沛半导体设备异军突起

分板块看(不考虑IC制造),集成电路封测和模拟芯片设计成为半导体盈利下降的“重灾区”:今年第三季度,上述两个板块扣非净利润分别同比下降约四成和近三成。相比,半导体设备延续高速增长,同期扣非净利润同比增速翻倍,达到18亿元,其中,盛美上海单季度扣非后净利润增长近3.8倍,北方华创、至纯科技、芯源微等扣非净利润也实现至少翻倍。

对于业绩增长,盛美上海介绍,1-9月公司半导体清洗设备、半导体电镀设备的营业收入均有较大增长。另外,公司持续优化生产经营,强化供应链管理,扩充川沙工厂产能及提高生产效率,确保订单的及时履约交付,实现公司业绩的稳步增长。

另一方面,合同负债指标也能间接印证半导体设备行业景气度。

(今年前三季度半导体设备上市公司合同负债金额统计)

据统计,今年前三季度,半导体设备行业公司合同负债接近123亿元,其中北方华创在该行业占比超过一半;其次是数字芯片设计行业以近64亿元合同负债总规模居前,国科微在手订单约合30亿元,同比增长超过4倍。相比,分立器件行业合同负债规模同比下降。

市场表现来看,今年前三季度,半导体产业指数累计下跌约34%;但10月份以来逐步反弹,截至最新收盘累计上涨5.31%;其中,半导体设备指数涨幅突出,累计上涨11.74%。以整体扣非后市盈率来看,半导体行业最新中位数约55倍,已创下近三年新低。

存货周转率同比下降

随着近三年半导体上市公司数量增加,业绩规模持续攀升,存货规模也水涨船高。截至今年前三季度末,半导体行业存货总规模达到1307亿元,存货中位数也同比翻倍,站上近三年高位。

进一步来看,半导体上市公司存货周转效率下降。据统计,今年三季度半导体行业平均存货周转率同比去年同期下降约一半:在可比口径下,思特威-W、华岭股份、瑞芯微等存货周转率同比上年同期降幅居前;力合微、拓荆科技-U、宏微科技、路维光电、至纯科技、台基股份、沪硅产业-U、赛微电子等则同比逆势提升存货周转效率。

也有企业对存货详情进一步说明。作为A股存储器龙头,今年第三季度,兆易创新净利润下滑约三成,期末公司存货同比增长约87%。兆易创新高管在近期机构调研时指出,虽然期末公司存货金额变高,但从周转率上看,符合公司产品生产周期加上制造过程物流环节的时间,各个产品线的库存和产品销售的结构趋同。另外,公司库存中的绝大部分是原材料,原材料未来生产成品时弹性空间更大,便于匹配未来的需求,且大部分是短库龄产品。

另外,今年前三季度半导体行业计提减值准备规模提升,合计36亿元,中位数也跃升近3倍,均创近三年新高。其中,韦尔股份计提4.52亿元,闻泰科技、纳思达、格科微等计提超过2亿元。

多家计提减值的公司指出,受下游消费电子市场需求下滑的影响,以智能手机为代表的消费电子市场竞争更为激烈,部分产品单价出现了下滑。因此出于谨慎角度考虑,对相关消费电子类产品以及部分库龄较长的产品等存在减值迹象的资产计提存货跌价准备。

研发强度提升加码车载市场

虽然行业周期遭遇下行调整,但半导体行业上市公司研发规模和强度并未松懈,据统计,今年前三季度研发费用合计320亿元,中位数更是创下新冠肺炎疫情前近两倍,研发费用占营收比例中位数高达13%。

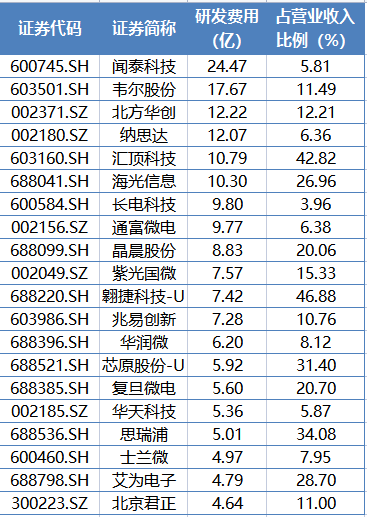

从规模来看,闻泰科技前三季度研发费用最高,达到24.47亿元,其次韦尔股份、北方华创、纳思达、汇顶科技、海光信息等研发费用也超过10亿元;寒武纪-U研发费用在营收占比达3.59倍,概伦电子占比超过一半。

(今年前三季度研发费用/营业收入比例前20半导体公司)

整体来看,半导体公司普遍加码车载市场,并收缩消费电子战线。

今年前三季度,闻泰科技净利润同比下降近5%,但第三季度扣非后归母净利润达到近8亿元,同比增长5.82%,环比第二季度增长五成。其中,半导体业务已经成为公司业绩主要增长引擎,当期实现净利润10.1亿元。

在接受机构调研中,闻泰科技高管表示,汽车半导体处于供不应求的状态,从需求端预计公司的市场份额还有能够提升的空间,所以会根据市场提升需求进行扩产。公司半导体业务作为IDM模式,在前道与后道都在扩产。10月25日,闻泰科技公告,半导体运营主体安世半导体计划在东莞的封测厂扩建项目,总投资约30亿元用于扩产分立器件、模拟/逻辑ICs、功率MOSFETs等。

另外,兆易创新最新披露,终止原“30MHz主动式超声波CMEMS工艺及换能传感器研发募投项目”。公司介绍,受疫情和全球消费市场低迷等影响,手机市场销售下滑、整机成本压力加大,手机新功能的应用开发受到一定影响,超声市场成长速度晚于预期。另外,自超声项目立项以来,手机用户认证和解锁的路线发生了较大变化,公司预计超声指纹解锁IC市场短期不具有获取商业回报的空间。

(数据来源:Wind,全文不含2022年前三季度中芯国际财报数据,分板块对比中,亦不含半导体制造板块数据)

*博客内容为网友个人发布,仅代表博主个人观点,如有侵权请联系工作人员删除。