芯片巨头Arm大动作!被曝4月申请上市,估值低于软银预期

孙正义押注的芯片设计巨头Arm公司或成今年全球最受瞩目的IPO之一,但目前市场对其估值的中间值为500亿美元,略低于软银去年提出的600亿美元估值目标。对于科技公司上市,投资者似乎仍非常谨慎。

本文引用地址: //m.amcfsurvey.com/article/202303/444216.htm据悉,Arm预计将在未来几天于美国启动IPO的准备工作,或在今年4月底秘密提交IPO文件,并在今年晚些时候上市。不过,具体时间表仍将根据市场情况决定。Arm的此次上市计划筹资至少80亿美元,有望成为美股过去10年内规模最大的IPO项目之一,也是近几年来全球半导体行业最值得关注的IPO项目。

此前,全球主要投行对Arm的上市估值在300亿美元至700亿美元之间,中间值为500亿美元。有业内人士表示,投行给出的估值区间差距如此之大,显示出近几年全球半导体市场的大幅波动。

软银此前公布的财报数据显示,截至2022年12月的九个月内,归属于软银母公司股东的净亏损为9125.13亿日元(约470亿元人民币),而上一年同期净利润为3926.17亿日元。具体到第三财季(2022年10月-12月),愿景基金部门在这一季度亏损了6600.96亿日元(约339亿元人民币),连续第四个季度处于亏损状态。软银在经历了连续亏损之后,其未来在一定程度上取决于这家英国芯片设计子公司。软银创始人孙正义去年2月曾表示,他希望Arm的上市是半导体行业历史上“规模最大”的一次。

研究机构Redex Research分析师Kirk Boodry预计,全球股市的表现仍是软银面临的主要风险。如果科技领域的疲软迫使Arm继续推迟IPO,那么软银的业绩可能会继续下滑。

SMBC Nikko Securities分析师Satoru Kikuchi则表示,软银最重要的是推进Arm的上市,实现其他投资的退出计划,然后通过这些步骤改善其财务状况、给股东带来回报。

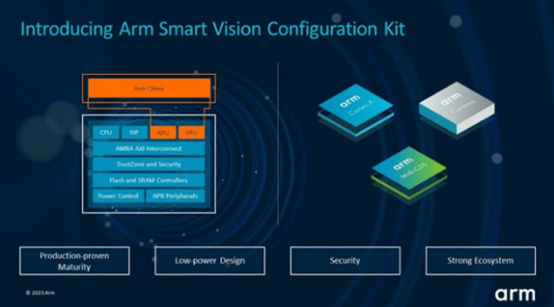

2016年,软银斥资近330亿美元收购Arm并试图在2021年将其出售给英伟达,最终却未能成功,之后软银便一直计划推动Arm上市。作为全球最大的智能手机芯片设计元件供应商,Arm的技术被应用于全球大多数智能手机中。Arm公司近日表示,2023年将专注于在美股上市,但会保留其在英国的总部,未来可能会在伦敦进行二次上市。

就在今年1月,市场消息指出英国政府方面与软银集团重启关于Arm伦敦上市的谈判,消息人士称这次谈判是“积极的”、“非常有建设性的”。据悉,参与伦敦方面游说的还有伦敦证交所的高管,但伦敦证交所高管的新一轮游说重点是让Arm同时在英国和美国上市。

不过,有分析人士认为,考虑到更高的估值,纳斯达克才是孙正义心中最为理想的上市地点。2022年6月,孙正义在软银第42届股东大会上直接表示,Arm客户多数在美国硅谷,很可能选择在美国纳斯达克上市。

值得注意的是,除了Arm公司之外,许多大型企业均放弃在英国上市,转而在美国上市。欧洲最大的建筑材料生产商之一CRH也在近期做出决定:该企业认为美国的资本市场更具吸引力,并谋求将上市地从伦敦转移到纽约。自2021年以来,管道和供暖产品集团ferguson和矿业巨头必和必拓集团分别将主要上市地移至美国和澳大利亚。

不过,对于科技公司上市,市场似乎仍谨慎对待。数据分析公司Dealogic的数据显示,2020年和2021年,高增长但仍处于亏损状态的公司主导了美国股市的IPO市场。在此期间,150家科技公司通过IPO融资至少1亿美元。不过,今年到目前为止已公布财报的91家新上市科技公司中,只有17家实现净盈利,而去年消耗的现金总计达到120亿美元。平均来看,2022年这些公司一年花掉了IPO收益的37%。此外,在这91家公司中,大约有一半处于经营亏损状态。有分析人士表示,这些新上市的科技公司面临艰难的选择,要么以更高的成本去融资,要么大幅削减经营成本,要么被私募股权公司或规模更大的竞争对手收购。

评论