国产芯片公司毛利率逐年看涨

毛利率是指企业销售商品或提供服务所获得的毛利与销售额之比,是衡量企业经营效益的重要指标。

本文引用地址://m.amcfsurvey.com/article/202305/447030.htm对于芯片制造业,决定高毛利率的几个主要因素是:高技术含量,高产能、高产能利用率,以及较高的代工价格。比如:ASML 几乎占领了中高端光刻机市场,但由于其产能极其有限,备受台积电、三星、英特尔等晶圆代工公司的青睐。对于供远小于求的光刻机来说,它已经在质量和功能价值占据了优势,那么产品的价格自然是采用高价策略。

台积电的先进制程也是一样的道理,物以稀为贵,哪怕如今 3nm 的代工价格都已经高达 2 万美元了,也仍有客户挤破脑袋抢产能。

国际半导体公司凭借其卓越的技术实力在全球市场上占尽优势。此外,他们在产品定价上也拥有更大的自主权。高品质和高性能的产品使得他们能够在市场上实现更高的售价,常年来也一直维持着较高的毛利率水平。

全球主要半导体公司毛利率情况一览(中国大陆公司除外):

中国半导体公司毛利情况

从近几年的发展情况来看,中国半导体芯片行业的发展整个处于上升态势,部分细分行业毛利情况表现优异。

具体来看,中国各大半导体公司最近两年的毛利率情况(排名不分先后,根据主营业务列举):

在半导体设备方面,中国半导体设备公司在最近两年的毛利率大都呈现增长趋势,尤其在 2022 年,半导体设备行业业绩一枝独秀。根据光大证券统计及数据显示,2022 年,国内半导体设备行业平均毛利率达到 47.4%,2017-2021 年毛利率依次是 41.4%、41.2%、41.7%、40.8%、44.3%,2022 年提升了 3.1 个百分点。

就具体公司来看,上图统计数据可以看到,2022 年和 2023 年 Q1 华峰测控、长川科技毛利率均超过 50%,盛美上海、拓荆科技、中微公司、芯源微毛利率也出现了一定程度改善,2023 年 Q1 盛美公司和拓荆科技毛利率接近 55%、50%,均取得了不错的成绩。

就全球半导体设备公司的毛利率统计情况来看,中国的一些半导体设备公司的毛利率已经超过国际某些龙头。

在 IC 设计方面,IC 设计属于知识密集型行业,属于轻资产,因此毛利率相对较高。中国的 IC 设计公司在 2022 年的毛利率多集中在 30% 左右。全球 IC 设计龙头多集中在 40%-70%。可以看到,中国的 IC 设计公司毛利率情况较国际龙头尚有差距。

不过,近年来也不乏突破 40% 毛利的选手出现。与海外厂商类似,这部分厂商主要集中在模拟芯片领域,他们的特点是产品生命周期长,不追求先进工艺,省去了在先进工艺上的巨资投入,这对于保持较高的毛利率很有帮助。

在代工方面,台积电的毛利率占有显著的优势。通常情况下,在晶圆代工厂的工艺流程基本相近的情况下,除非在制程节点上有着明显的差异,否则毛利率水平大体相近。台积电领先的毛利率就受益于其特色工艺开发时间较早,在技术上获得领先。其次,台积电工艺库全,配合开发周期短,工艺稳定性也相对更高。因此,在代工领域,除台积电之外的代工公司的毛利率几乎没有特别大差别。

在封测方面, 芯片封测的门槛相对较低,国内市场内卷厉害且利润率属最低的,从上表可以看到,全球封测行业的毛利率都徘徊在 20% 上下。今年 Q1,中国封测公司的毛利率情况下跌尤其严重。

「暴利」赛道有哪些?

有人说,毛利率超过 50% 的行业,基本就是暴利了。

作为全球价值投资的标杆,巴菲特选股最重要的三个标准 :分别是毛利率要高于 40%; 净利率要高于 5%; 净资产收益率要高于 15%。台积电亮眼的毛利率就是为它赢得巴菲特青睐的一大重要因素。

那么,就半导体细分市场来看,细分赛道的「暴利」市场有哪些?

首先,EDA 可以称的上是半导体行业毛利最高的赛道。因为 EDA 所属的生产设计流程,是智能制造中商业模式最好的环节。该环节为纯软件的商业模式,享受近 90% 的毛利率。以华大九天为例,其 2022 年毛利率为 90.25%。不过,EDA 研发困难,市场也被国外所垄断,因此想要发展起来尚有难度。

其次,高毛利率也是高性能模拟芯片厂商的共同点。模拟芯片公司的毛利率水平较高,这主要归因于产品特征及商业模式。模拟芯片产品技术相对稳定,迭代比较慢,且产品成本和效率不断提升,重点是从晶圆尺寸的提升,从 6 英寸到 8 英寸到 12 英寸,其成本效率优势也发挥了较大。

根据全球模拟龙头德州仪器的财报显示,2023 年 Q1 公司营业收入为 43.79 亿美元,比去年同期下降 11%,不过其毛利率始终保持优秀,达 65.38%。近日 ADI 也发布了 2023 年第一季度财报(统计周期为 2022 年 11 月-2023 年 1 月),期内公司实现营收 32.5 亿美元,同比增长 21%、环比增长 1%;毛利率达到 73.6%。

就国内模拟芯片公司而言,思瑞浦在 2023 年 Q1 的毛利率为 57.85%,圣邦股份在 2023 年 Q1 的毛利率为 52.66%,卓胜微的毛利率略低于 50%,但是也达到 48.83%。

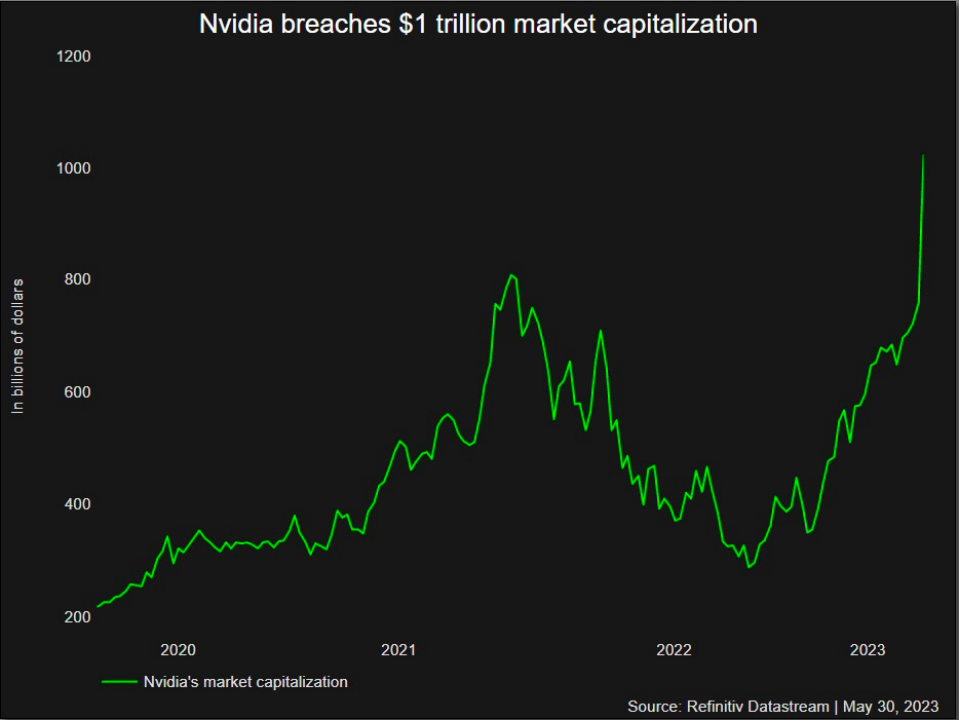

除了 EDA 与模拟芯片这两个高毛利的赛道之外,数据中心芯片领域正在成为新的毛利重心。根据 IDC 的预测显示,2015 年到 2025 年,数据将以每年 25% 的速度增长。这些数据的增长带动了云端计算和边缘计算等市场的兴起,他们的增长也拉动了数据中心市场的成长。2022 年由于嵌入式和数据中心业务的强劲表现,抵消客户端和游戏部门遭遇的需求疲软,使 AMD 能够继续实现增长。 英伟达最近几年也凭借在游戏业务和数据中心业务的高增长态势,毛利率持续向上提升。

相比未来,数据中心芯片将是一个长坡厚雪的好赛道。

为什么国产公司毛利率不及海外龙头?

具体来看,为什么国产公司的毛利率不及国际的半导体龙头呢?

一方面,技术创新是影响毛利率的关键因素之一。尽管中国的半导体产业取得了长足的进步,但在核心技术领域仍然存在一定的差距。相比之下,一些国际半导体巨头在技术研发和专利积累方面拥有较强的实力,能够推出更具竞争力的产品和解决方案,从而提高其毛利率。

另一方面,市场竞争也是影响毛利率的重要原因之一。通常情况下,高毛利率的行业,利润空间比较大,因此,竞争对手也比较多,竞争加剧必然使毛利率向下修正。中国半导体市场竞争激烈,市场份额被多个企业争夺,这导致了价格战的出现。为了争夺市场份额,一些企业可能会主动压低产品价格,以吸引客户。这种价格竞争对于毛利率的提高并不利,因为降低价格会直接影响企业的利润空间。

此外,供应链和产业链的不完善也是中国半导体公司毛利率较低的原因之一。相比之下,一些国外半导体公司拥有完善的供应链和产业链系统,能够更好地控制成本和提高效率,从而获得更高的毛利率。

尽管中国半导体公司的毛利率相对较低,但我们应该看到其取得的进步和努力。中国企业已经意识到半导体产业的重要性,正在加大对技术研发和创新的支持力度,努力填补技术差距。

只是目前在市场持续低迷的情况下,全球的半导体公司都承受着经济下行带来的压力。

国产芯片公司毛利率持续看涨

去年下半年,全球集成电路产业受多重因素交叠影响,市场整体进入增速放缓阶段。到目前为止,晶圆销售数量、产能利用率仍未见好转,国产公司的毛利率情况恐持续承压。

2023 年,中芯国际预计营收同比降幅为低十位数,毛利率在 20% 左右;折旧同比增长超两成,资本开支与上一年相比大致持平;到年底月产能增量与上一年相近。砷化镓龙头稳懋也表示受到智能手机需求疲弱的影响,产能利用率提升不如预期,致使 Q1 毛利率有压力。

不过整体来看,国产半导体公司的毛利率是呈上升趋势,从前两年的不到 20%,到如今的 30%、40%、甚至有部分行业达到 50%。毛利率的上升意味着中国半导体公司在销售产品和服务方面取得了更高的利润,也意味着中国半导体公司在提高效率和降低成本方面取得了重要进展。公司可能通过技术改进、生产流程优化和成本控制等方式实现了这一目标。这些努力不仅提高了公司的盈利能力,还为行业的可持续发展奠定了基础。

然而,我们也应该认识到,半导体行业是一个高度竞争和风险投资的领域。中国半导体公司需要保持持续的创新和灵活性,不断适应市场的变化和技术的进步。同时,政府、企业和学术界应加强合作,共同推动半导体产业的发展,提升中国在全球半导体市场中的地位。

评论